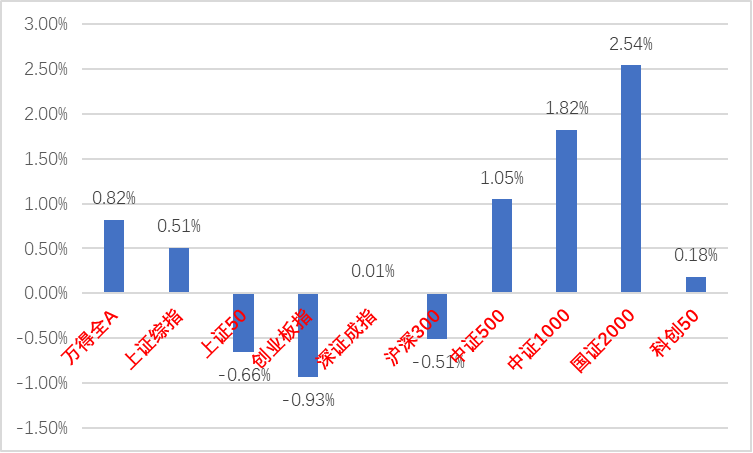

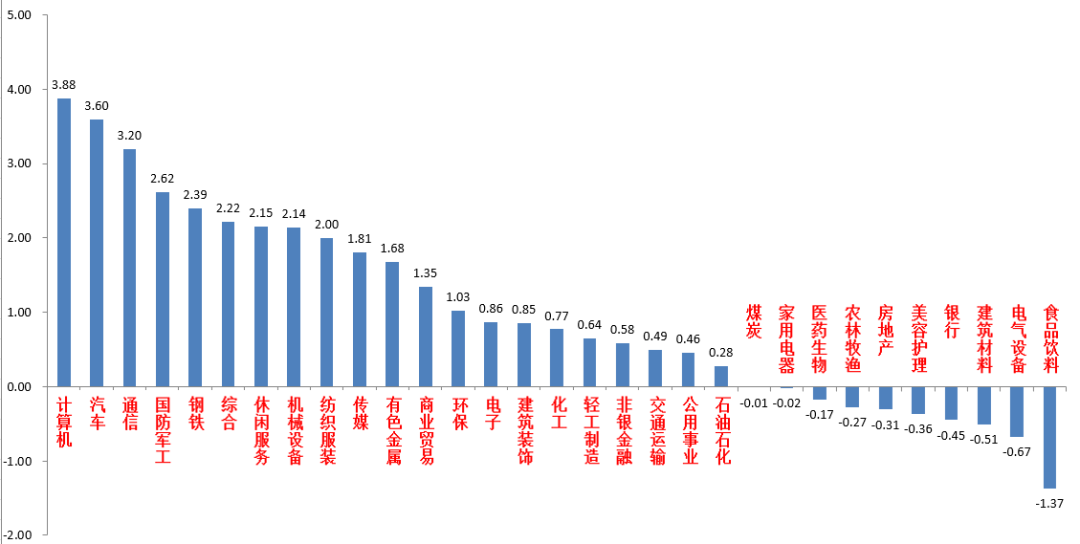

上周A股主要指数涨跌不一,中小盘指数表现更佳。31个申万一级行业中,计算机(+3.88%)、汽车(+3.60%)和通信(+3.20%)居涨幅前三。食品饮料(-1.37%)、电气设备(-0.67%)和建筑材料(-0.51%)居跌幅前三。

A股主要指数周涨跌幅(%)

资料来源:wind;统计区间:2023/11/13-2023/11/17

资料来源:wind;统计区间:2023/11/13-2023/11/17

申万一级行业周涨跌幅(%)

资料来源:wind;统计区间:2023/11/13-2023/11/17

资料来源:wind;统计区间:2023/11/13-2023/11/17

宏观数据分析

11月13日,10月新增人民币贷款7384亿(去年同期6152亿),预期6412亿;新增社融1.85万亿(去年同期9134亿),预期1.83万亿;存量社融增速9.3%,前值9.0%;M2同比10.3%(前值10.3%),预期10.5%;M1同比1.9%,前值2.1%。总体看,10月信贷社融总量高于预期,但结构有待改善。尤其是居民部门去杠杆倾向更加明显。信贷结构上居民短期贷款同比再度少增,指向消费边际转弱;中长期贷款同比小幅多增,但新房销售仍弱,二手房销售可能是主要拉动。票据融资同比再度转为多增、冲量特征显著。社融方面特殊再融资债集中发行、票据冲量是主要拉动,而委托贷款是主要拖累,主因去年政策性开发性金融工具投放导致基数偏高,M1增速连续6个月回落,指向活钱仍旧不足,资金淤积在金融系统中的特点仍在。

11月15日,10月工业增加值同比4.6%(前值4.5%),社零同比7.6%(前值5.5%);1-10月固投同比2.9%(前值3.1%),其中地产投资累计同比-9.3%(前值-9.1%),狭义基建投资5.9%(前值6.2%),制造业投资6.2%(前值6.2%)。消费超预期而投资低预期。10月经济修复斜率较9月总体有所放缓,指向当前经济虽在弱复苏进程中,但斜率不宜高估。结构上,消费增速提升主因基数低。投资方面,固投小幅回落,其中地产投资跌幅仍大,新开工增速微升,施工和竣工增速回落;制造业投资增速持平;基建投资增速继续边际回落。

11月14日,美国10月未季调CPI同比3.2%(前值3.7%),预期3.3%;季调后CPI环比0.0%(前值0.4%),预期0.1%;核心CPI环比0.2%(前值0.3%),预期0.3%。10月PPI同比1.3%(前值2.2%),预期1.9%;环比-0.5%(前值+0.5%),创2020年4月以来最大跌幅,预期+0.1%。美国10月CPI、PPI全面不及预期,整体通胀回落,CPI增速放缓主因能源价格下跌和住宅分项加速回落。PPI方面,同比增速放缓、环比转负,主因能源价格大幅回落;数据公布后,美股继续反弹、美债收益率下行,降息预期升温。

股市策略展望

上周A股维持震荡。从基本面看,目前内需仍弱,但经济数据有筑底迹象。从政策面看,上周政策出台较少。从资金面看,本周外资净流出49.6亿元。基金发行申赎,两融资金亮点不多。

接下来的一周,市场关注的外部因素阶段性平息并有边际好转(加息预期和汇率),一段时间内对市场影响应退潮。后续市场博弈的重点应该转回国内,国内经济数据的走弱和市场对于财政进一步发力的预期成为博弈重点。结合A股的低点位和增量资金较不足的情况,预计短期市场下跌空间不大并维持结构不平衡,大概率维持震荡等待更多刺激,继续对市场抱有审慎乐观的态度。建议投资者维持中等偏高仓位。行业上,鉴于A股依然缺乏主线,继续建议均衡配置风格并注意热点切换,对于红利类行业,如市场情绪好转则不占优,但仍建议作为底仓配置一部分。而对于进攻性较强的多数标的,以寻找低位基本面较好和情绪面改善的(财政发力对应的顺周期,有自身催化的电子、机器人、卫星导航概念等科技成长)配置为主。

债市:美联储紧缩预期降温,国内资金面仍有扰动

市场回顾与分析

一级市场回顾

上周一级市场国债、地方债和政策性金融债发行规模分别为3900亿、1653亿和979亿,净融资额为2769亿、1316亿和9亿。信用债共计发行232只,总规模2188亿,净融资额219亿,与前周相比发行量有所增加。可转债新券发行1只,合计融资规模约3亿元。

二级市场回顾

上周收益率曲线变陡为主。主要影响因素包括:资金面、中美关系的地缘政治、金融经济数据等。

流动性跟踪

上周公开市场净投放5110亿,超额续作MLF降准预期有所降温。关注本周大量公开市场操作到期的续作情况、以及可能的存款利率下调。

政策与基本面

上周公布的10月金融和经济数据,信贷总量略超预期,但结构不佳,票据冲量特性仍在,且M1继续走低,企业真实流动性一般,经济数据方面工业增加值保持较快增长,消费低基数效应下有所反弹,房地产仍是最大拖累项,基建和制造业也有边际回落。高频数据来看:各类开工率总体平稳,出口运价指数小幅下降,地产销售各能级城市跌幅依然较大,食品价格环比下跌,国际油价略有回落,黑色链条小幅走强。

海外市场

美国最新通胀数据低于预期,市场普遍预期后续将没有加息,且2024年年中将开启降息,风险资产走强,无风险利率回落。最终10年美债收盘4.44%,较前周下行17BP。

债市策略展望

债市整体仍处于偏震荡的环境中。近期在政府债缴款和税期临近的双重压力影响下,短债利率快速走高,后续而言,即使以1.5万亿的额度估算,特殊再融资债发行也接近过半,税期过后伴随财政支出加快,流动性或会有边际好转,但考虑到外部的汇率压力,短期内资金面宽松幅度或也有限。而从基本面角度看,经济触底,但地产周期尚未扭转,目前修复弹性并不强,全年目标完成压力较小,年内政策加码必要性较低,但明年政策取向仍有较大不确定性。建议以波段思路看待市场,以保护产品流动性为主,适度参与交易。转债方面,关注中央经济工作会议、未来的经济增长目标和稳增长工具方面的可能性;对于节奏的启动上保持谨慎和耐心。