来源:紫金天风期货研究所

近几日在期货大幅反弹的看涨情绪带动下,鸡蛋现货价格也跟随反弹,但并非行业拐点。从在产以及新增产能的角度分析,二季度鸡蛋供给充裕是目前市场共识,能够改变未来鸡蛋供需状况的是5月及6月的淘鸡幅度。近几日饲料原料价格上涨,增加养殖边际成本,抬高鸡蛋底部支撑价格,也有利于养殖端淘鸡,因此鸡蛋近日的反弹,饲料原料端有一定的推动作用,但并非主要原因。由于鸡蛋价格涨幅大于饲料原料价格涨幅,养殖利润回暖,这并不利于养殖端的淘鸡,将增加未来的供应压力,因此这几日近月合约的大涨透支了近月合约基差修复空间,继续上涨阻力较大。

从持仓分析来看,近期2407 合约以及2409合约异常波动主要是79反套大资金的撤离以及大资金的短期投机,虽然能短期扰动情绪的变化,但在基本面没有较大的改变的情况下,短期的反弹并没有支撑,因此盘面逐步回归正常后,短期2407合约可能再度触底,但在3000位置依然有支撑,因此在回调到位后,预期底部震荡为主。

至于2409合约还需要看5、6月淘鸡情况,短期跟随2407合约回调, 但回调幅度小于2407合约。若近期回调3800的区间底部支撑,中长期布局者可布局多单。

1 现货价格跟随期货价格反弹

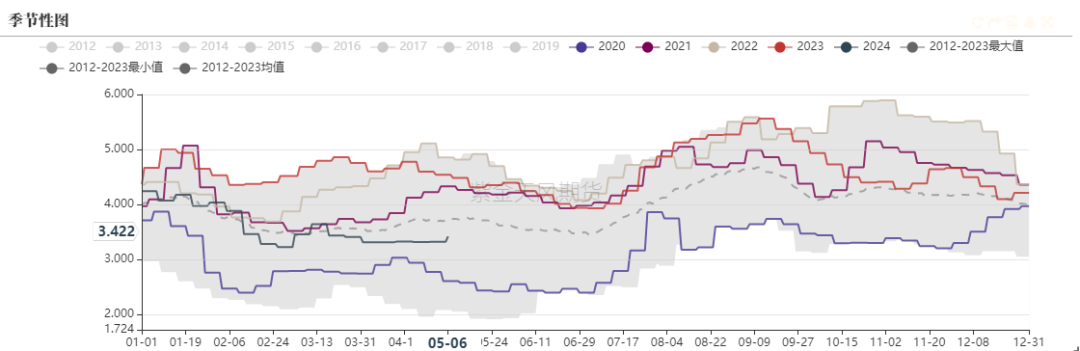

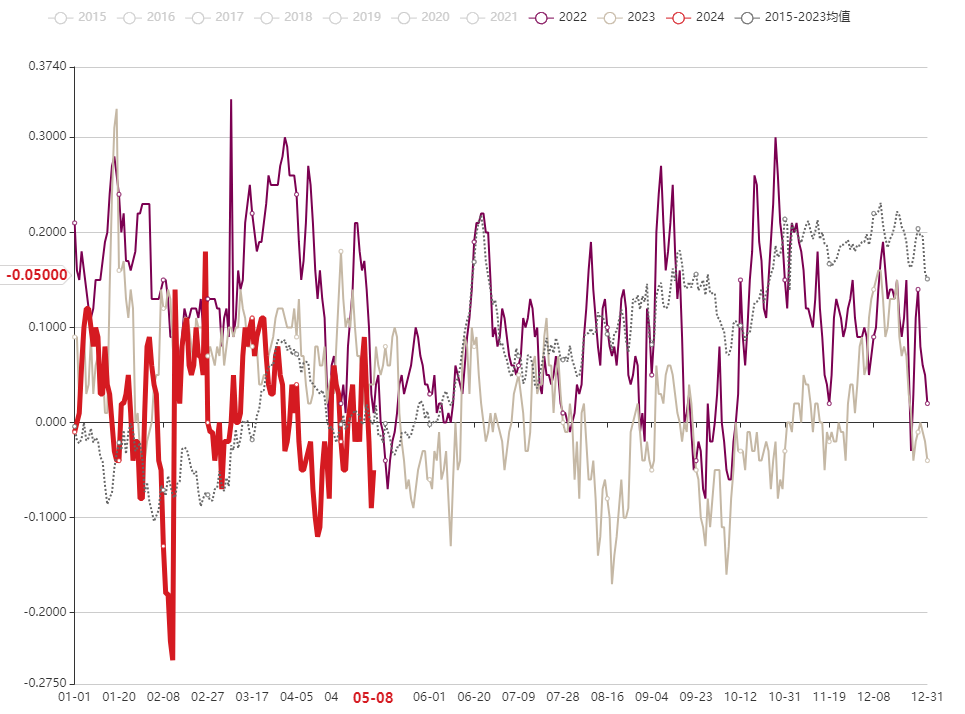

本周是五一假期后第一周,节后本是需求淡季,本周前两日现货价格较节前小幅回落,但随着近日期货反弹,现货市场情绪也随着高涨,主产区现货价格跟随幅反弹,也带动销区价格走强,但幅度不及主产区,因此主销区价差再次倒挂,因此近期现货价格上涨只是情绪带动,截止到5月8日,主产区鸡蛋均价为3.52元/斤,较节前上涨0.2元/斤,主销区鸡蛋均价为3.,48元/斤,较节前上涨0.12元/斤,主销区价差再次倒挂,并扩大至-0.05元/斤。

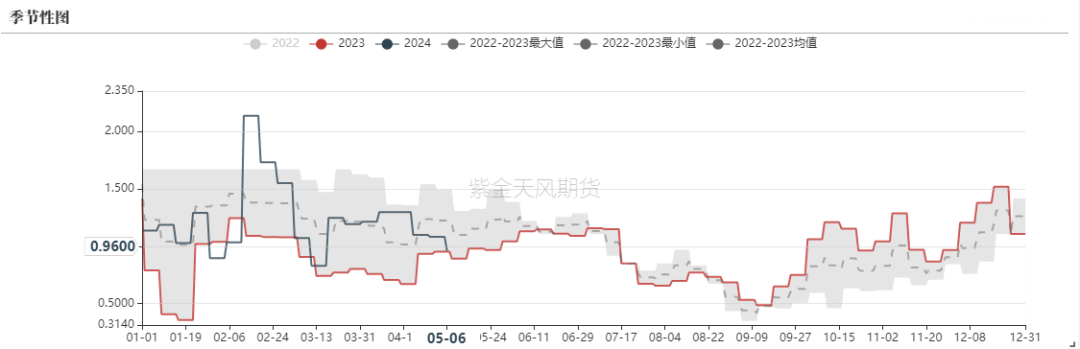

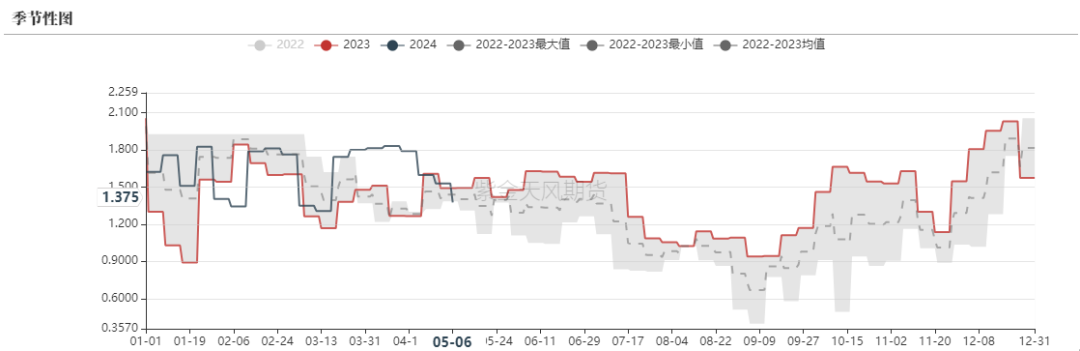

在上涨情绪的带动下,生产库存以及销区库存消化较快,生产环节以及流通环节库存较节前下降0.25天,较节日期间最高点降低0.4天。但五一节后并非需求旺季,随后市场会有一定的补库,现货价格短期有一定支撑。但从历年的价格规律来说,五一之后鸡蛋现货价格整体呈现回落趋势,因此近期的现货价格反弹还是主要是近月合约期货大幅反弹带动的,并非行业的拐点。

图1:鸡蛋主产区价格

图2:鸡蛋主销区价差

图2:鸡蛋主销区价差

图3 生产环节库存可用天数

图3 生产环节库存可用天数

图4 流通环节库存可用天数

图4 流通环节库存可用天数

数据来源:上海钢联 紫金天风期货研究所

数据来源:上海钢联 紫金天风期货研究所

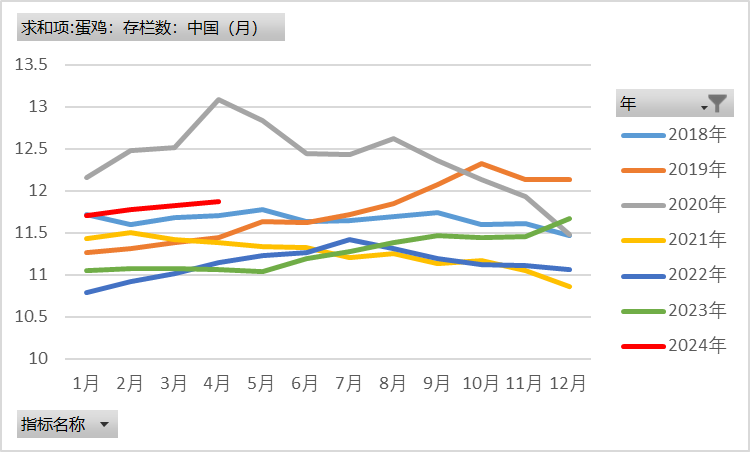

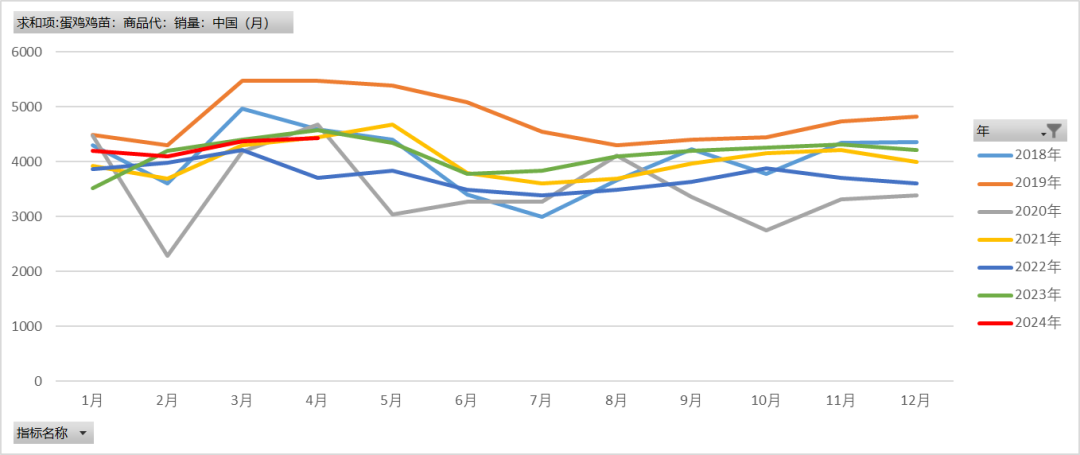

2 在产存栏环比增加,但鸡苗销量回落

3月全国在产蛋鸡存栏量约为 11.87亿只,环比增幅 0.42%,同比增幅 7%。在存栏结构方面,4月后备蛋鸡数量占比环比增加 0.11个百分点;4月待淘老鸡占比持续小幅回落。4月新开产蛋鸡对应的是2023年12月的前后补栏的鸡苗,而可淘汰老鸡对应的是2022年11月以及12月补栏的鸡苗。而2023年11月及12月鸡苗补栏量较2022年同期高10%以上,因此5月整体来看新开产蛋鸡数量持续高于可淘汰鸡出栏量,在产蛋鸡存栏量维持缓增的态势,市场供应量较为充裕。

4月鸡苗样本点销量4436羽,环比增加1.6%,同比减幅3.2%。目前企业普遍排单至5月5月中下旬,普遍反映5月份排单量下降,6月排单量暂时偏少,种蛋利用率多在55%-80%。预期5月之后鸡苗补栏量下降。二季度主产的蛋鸡主要是2023年补栏的鸡苗,而2023年由于全年的养殖利润较高,因此整体补栏水平较高,因此二季度鸡蛋是供应充足。而5月之后补栏的鸡苗,开产在9月,高峰期在10月之后,因此二季度市场的鸡蛋供给是充裕。而鸡蛋供给存在变量主要是5月以及6月的淘鸡力度。

图5:蛋鸡月度存栏量(亿只)

图6:商品代鸡苗月度销量(万羽)

图6:商品代鸡苗月度销量(万羽)

数据来源:上海钢联,紫金天风期货研究所

数据来源:上海钢联,紫金天风期货研究所

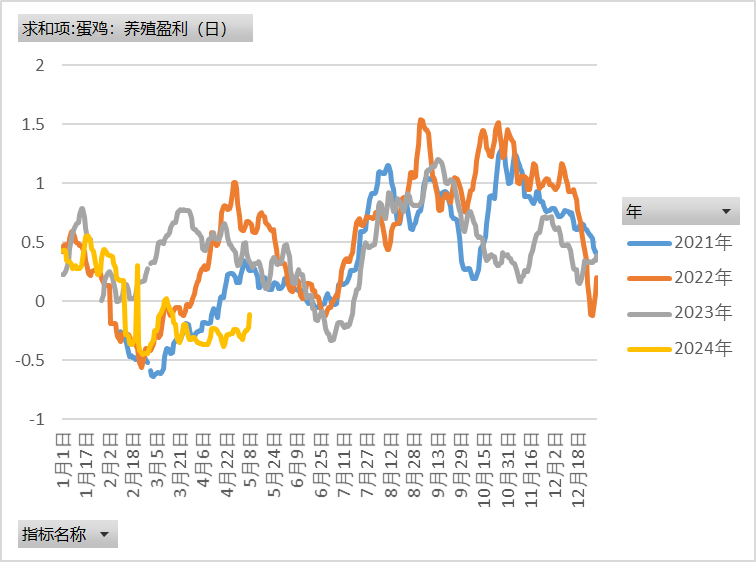

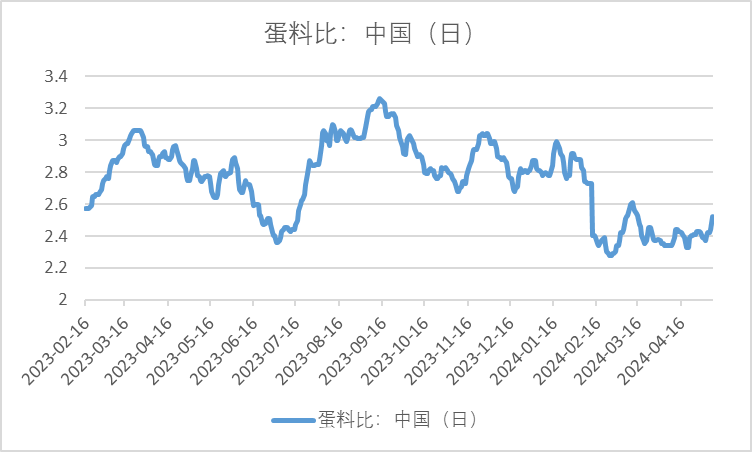

3 养殖成本增加,但养殖利润回暖

截止到5月8日,蛋鸡养殖成本 3.3 元/斤,较节前上涨 0.05 元/斤;养殖盈利-0.10 元/斤,较上周回暖 0.10 元/斤,蛋料比为2.52:1,较上周上涨0.1。综合来看,近日玉米及豆粕期货价格大幅拉升,带动现货价格上涨,蛋鸡养殖成本小幅增加,但鸡蛋价格涨幅大于饲料原料涨幅,养殖利润小幅回暖。

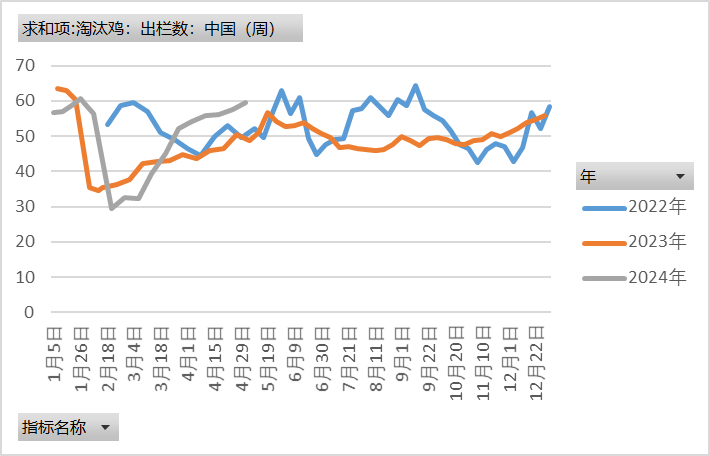

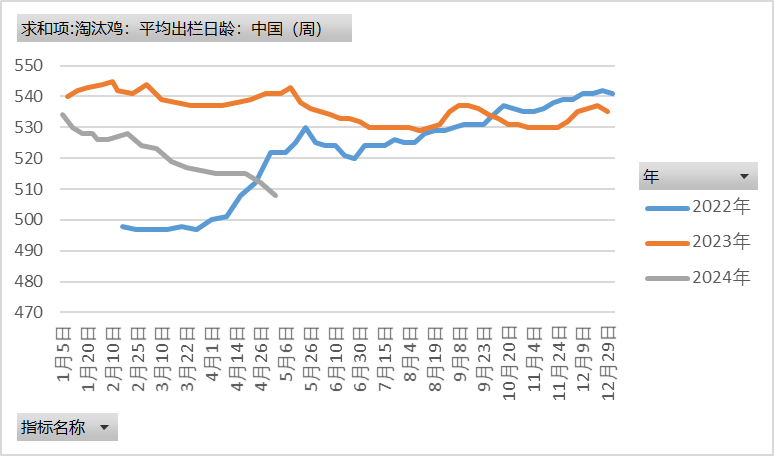

据Mysteel 农产品数据统计,上周淘汰鸡出栏量59.44 万只,环比增幅3,25%,上周平均淘汰日龄 508 天,较前一周提前4天。4月市场淘鸡力度较大,环比增加27%,属于略高于往年的平均水平,进入4月,随着蛋价及淘鸡价格持续走弱,养殖利润继续缩减,多数养殖企业为规避后市风险,淘汰积极性有所提升,但淘鸡是需要一定时间的,短时的淘鸡节奏并不会改变市场整体的格局。二季度市场的供给端是充裕的,或者说是过剩的,因此5、6月养殖端需要持续加大淘鸡,才能缓解二季度供应压力。

二季度可淘老鸡有限,若饲料原料价格上涨,养殖的边际成本增加较快,养殖端淘鸡积极将增加,但前提是鸡蛋价格低于饲料价格涨幅,养殖利润亏损扩大。近期淘鸡价格比较低迷,若鸡蛋价格上涨,养殖端惜淘情绪增加,不利于市场淘鸡减缓需求淡季供给压力。需着重关注近期的淘鸡水平。

图7:淘汰鸡周度出栏数(万只)

图8:淘汰鸡日龄(万只)

图8:淘汰鸡日龄(万只)

图9:蛋料养殖利润

图9:蛋料养殖利润

图10:蛋料比

图10:蛋料比

数据来源:上海钢联,紫金天风期货研究所

数据来源:上海钢联,紫金天风期货研究所

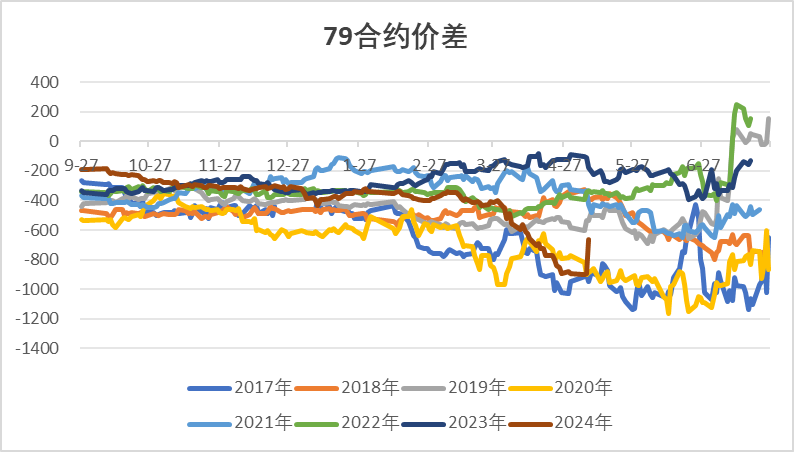

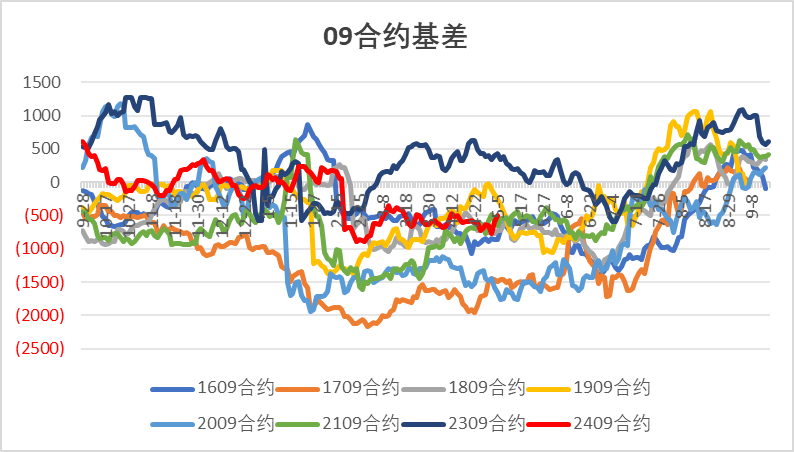

4 技术面分析

5月9日,2406合约的基差在为400,2407合约的基差在为150,临近交割月的2405合约贴水300左右,主力合约2409合约盘面升水不到500,均处在同期高位。从升贴水来看,期货各合约有一定低估。但随着市场情绪减弱,现货价格回落,基差将逐步回归。

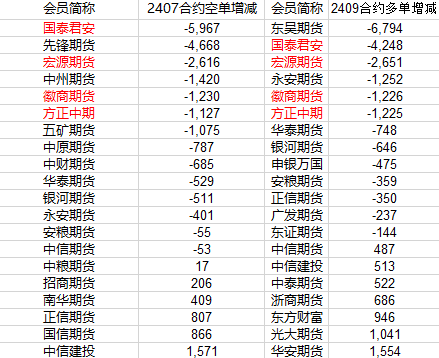

持仓上:7日2406合约以及2407合约纷纷涨停,2406合约持仓减仓4万手至9万手,2407合约减仓2000手以及2409增仓5000手,后两者相对变化幅度不大,2406合约减仓幅度虽然较大,但并未有较大异常,机构席位上,空头减仓的主要是先锋期货以及宏源期货,因2406合约临近交割月,也是可以说通的,当然如此大幅的主动减仓引发市场触动空头平仓线,也是有可能的。

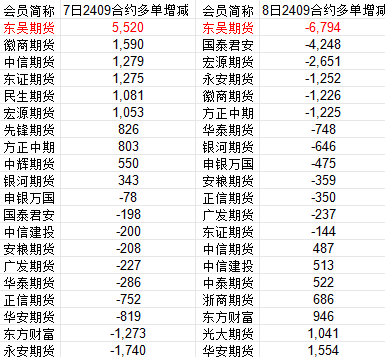

但8日的2407合约减仓幅度一度达到40%就显得比较异常,持仓由8万余手减至不到5万手,2407合约临近交割月,而且从往年规律来说,2407合约这个时间应该是增仓,从今日2407合约再度增仓1.5万手,可以看出昨日减仓是特别异常的。8日2407合约的空头机构席位上,空头减仓幅度较大的是国泰君安,减仓近6000手,其次是宏源期货减仓2616手,而相对应的8月2409合约的多头机构席位上,减产幅度较大的是国泰君安,减仓4248手,宏源期货减仓2651手,此外还有方正期货以及微商期货也是这种情况,因此可以理解为市场79反套的套利单大幅减仓,或者说套利单的大资金撤离,引发的这轮动荡。

此外在2409合约上,7日2409合约多头机构席位上,东吴期货增仓5520手,8月反而减仓6794手,可以看出有大量资金做了短线投机。因此可以看出近期的波动的主要是大资金波动引发的。

今日2407合约冲高回落,2409合约在也在4000附近震荡,2407合约以及2409合约纷纷为大幅增仓,特别是2407合约从高位开始增仓,增仓近1.5万手,回调150个点。此外从技术面来说,2407合约在突破3500关口以及前方平台受阻,短期突破难度依然较大。

图11:价差及基差图

图12:机构席位持仓表

图12:机构席位持仓表

图13:2407合约(3500压力位)

图13:2407合约(3500压力位)

数据来源:文华财经,紫金天风期货研究所

数据来源:文华财经,紫金天风期货研究所